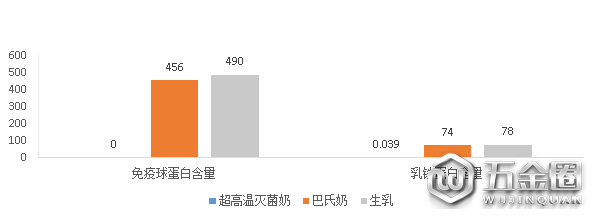

第一節(jié)巴氏奶的定義 巴氏奶是以巴氏消毒法(在 72-90℃的條件下加熱 10-15 s)進行滅菌處理的液體奶,該種滅菌方法能夠最大限度地保留鮮奶中的營養(yǎng)成分和活性物質(zhì)檩坚。而常溫奶是利用超高溫滅菌法着撩,在 120-150 ℃的條件下, 進行 0.5-4 s 的瞬間滅菌處理而制成的一種液體奶匾委。由于殺菌溫度控制得較低拖叙,巴氏奶與高溫滅菌奶相比含有更多的營養(yǎng)成分,例如免疫球蛋白赂乐、乳鐵蛋白等薯鳍。下圖清晰顯示了巴氏奶的免疫球蛋白和乳鐵蛋白的含量顯著高于超高溫滅菌奶。 圖表 1 不同滅菌方法的營養(yǎng)成分

第二節(jié) 巴氏奶的發(fā)展概況

第二節(jié) 巴氏奶的發(fā)展概況一挨措、國內(nèi)外巴氏奶的消費狀況

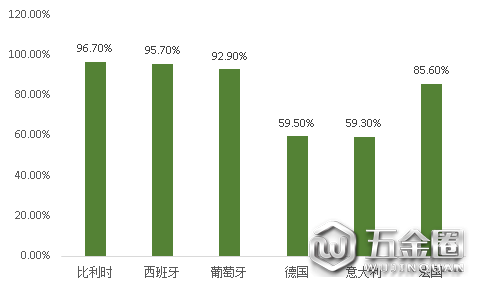

1.國外巴氏奶的消費狀況 目前世界乳品市場雖然呈現(xiàn)常溫奶和巴氏奶并存的局面挖滤,但是很多國家是以常溫奶為主崩溪,占據(jù)著乳品市場的絕大多數(shù)市場份額。比如斩松,比利時的常溫奶市場占有率為96.7%伶唯,西班牙為95.7%,葡萄牙為92.9%惧盹,德國和意大利均接近60%;即使在巴氏奶及其加工工藝--巴氏滅菌法的發(fā)源地法國乳幸,常溫奶的市場份額更高達95.5%;在現(xiàn)階段以巴氏奶為主的英國,政府也已經(jīng)計劃2020年使常溫奶市場份額提升至90%钧椰。 圖表 2 國外常溫奶市場份額占比情況

2.國內(nèi)巴氏奶的消費狀況 在中國粹断,具體國情也決定了常溫奶占據(jù)市場主流的局面。中國跨越的緯度大嫡霞,地形復(fù)雜姿染,牛奶主產(chǎn)區(qū)位于北方,而大量消費市場在南方秒际,只能通過發(fā)展運輸半徑大的常溫奶進行“北奶南運”悬赏,才能有效解決全民飲奶的問題。而巴氏奶保質(zhì)期較短娄徊,無法抵御消費波動導(dǎo)致的產(chǎn)品過期等問題闽颇,反而易引發(fā)倒奶情況出現(xiàn)。 巴氏奶行業(yè)的競爭點在于:消費地附近的奶源寄锐,信息化帶來的柔性供應(yīng)鏈能力兵多,從而形成區(qū)域規(guī)模效應(yīng)。巴氏奶生意上類似生鮮橄仆,消費特性上更偏向剛需高頻的即飲消費剩膘。低溫鮮奶消費者中重度消費者比例高,忠誠度高盆顾,若能將品類粘性轉(zhuǎn)化為品牌粘性怠褐,意味著高復(fù)購率。 從消費人群特征來看液乳重度消費者對低溫牛奶的貢獻度最高達到 60% 左右您宪。這部分消費者多是已經(jīng)形成牛奶飲用習(xí)慣對低溫鮮奶奈懒、品牌的忠誠度高,具備高潛力宪巨。 二磷杏、巴氏奶的歷史發(fā)展 1.巴氏殺菌乳最早提出來是1903年在比利時首都布魯塞爾召開的國際乳業(yè)聯(lián)合會(IDF)成立大會上。 2.到了1940年以后捏卓,巴氏殺菌乳(pasteurized milk)才逐漸成為強制性的乳產(chǎn)品標(biāo)準(zhǔn)极祸。 3.巴氏奶在我國真正形成規(guī)模并使普通百姓能食用到,是在新中國成立后的60年代。 4.到了80年代末期遥金,中國的絕大多數(shù)省會城市都有了鮮牛奶供應(yīng)點峦椰,而且是以訂奶到戶為主,送奶員每天早晨把巴氏奶產(chǎn)品送到家門口汰规。 5.可到了上世紀(jì)90年代汤功,中國少數(shù)的北方省會開始出現(xiàn)了袋裝滅菌牛奶和花色滅菌牛奶。后來隨著法國和瑞典無菌包裝機在中國城市型乳品企業(yè)的大量引進溜哮,滅菌牛奶開始在中國遍地開花滔金,并逐漸在很多城市取代了傳統(tǒng)的普通鮮牛奶的生產(chǎn)。 第二章 巴氏奶的行業(yè)運行現(xiàn)狀分析

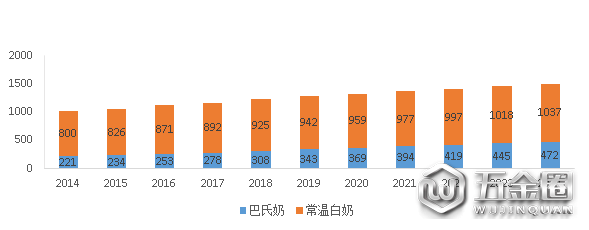

2.國內(nèi)巴氏奶的消費狀況 在中國粹断,具體國情也決定了常溫奶占據(jù)市場主流的局面。中國跨越的緯度大嫡霞,地形復(fù)雜姿染,牛奶主產(chǎn)區(qū)位于北方,而大量消費市場在南方秒际,只能通過發(fā)展運輸半徑大的常溫奶進行“北奶南運”悬赏,才能有效解決全民飲奶的問題。而巴氏奶保質(zhì)期較短娄徊,無法抵御消費波動導(dǎo)致的產(chǎn)品過期等問題闽颇,反而易引發(fā)倒奶情況出現(xiàn)。 巴氏奶行業(yè)的競爭點在于:消費地附近的奶源寄锐,信息化帶來的柔性供應(yīng)鏈能力兵多,從而形成區(qū)域規(guī)模效應(yīng)。巴氏奶生意上類似生鮮橄仆,消費特性上更偏向剛需高頻的即飲消費剩膘。低溫鮮奶消費者中重度消費者比例高,忠誠度高盆顾,若能將品類粘性轉(zhuǎn)化為品牌粘性怠褐,意味著高復(fù)購率。 從消費人群特征來看液乳重度消費者對低溫牛奶的貢獻度最高達到 60% 左右您宪。這部分消費者多是已經(jīng)形成牛奶飲用習(xí)慣對低溫鮮奶奈懒、品牌的忠誠度高,具備高潛力宪巨。 二磷杏、巴氏奶的歷史發(fā)展 1.巴氏殺菌乳最早提出來是1903年在比利時首都布魯塞爾召開的國際乳業(yè)聯(lián)合會(IDF)成立大會上。 2.到了1940年以后捏卓,巴氏殺菌乳(pasteurized milk)才逐漸成為強制性的乳產(chǎn)品標(biāo)準(zhǔn)极祸。 3.巴氏奶在我國真正形成規(guī)模并使普通百姓能食用到,是在新中國成立后的60年代。 4.到了80年代末期遥金,中國的絕大多數(shù)省會城市都有了鮮牛奶供應(yīng)點峦椰,而且是以訂奶到戶為主,送奶員每天早晨把巴氏奶產(chǎn)品送到家門口汰规。 5.可到了上世紀(jì)90年代汤功,中國少數(shù)的北方省會開始出現(xiàn)了袋裝滅菌牛奶和花色滅菌牛奶。后來隨著法國和瑞典無菌包裝機在中國城市型乳品企業(yè)的大量引進溜哮,滅菌牛奶開始在中國遍地開花滔金,并逐漸在很多城市取代了傳統(tǒng)的普通鮮牛奶的生產(chǎn)。 第二章 巴氏奶的行業(yè)運行現(xiàn)狀分析第一節(jié)巴氏奶的行業(yè)市場規(guī)模分析 巴氏奶的行業(yè)增速高于常溫白奶茂嗓,2015-2019年的巴氏奶的復(fù)合增速為9.2%餐茵,常溫白奶的復(fù)合增長率為6.3%。行業(yè)研究中心預(yù)測分析述吸,2020-2024年巴氏奶的復(fù)合增長率為3.3%忿族,常溫白奶的復(fù)合增長率為1.9%。驅(qū)動因素在于消費者健康意識加強蝌矛、國內(nèi)和國際大型乳企消費者教育道批,以及電商平臺提高配送效率。 圖表 3 巴氏奶行業(yè)增速高于常溫白奶(單位:億元)

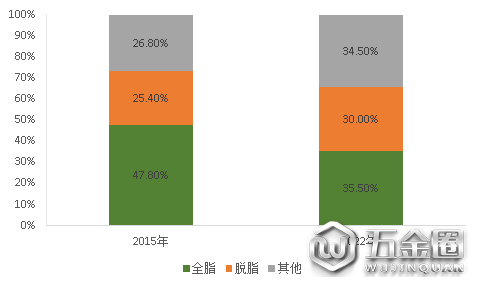

第二節(jié) 巴氏奶的市場發(fā)展特點分析 從巴氏奶產(chǎn)業(yè)布局分析來看入撒,在人民幣不斷升值和全球經(jīng)濟危機的預(yù)測下隆豹,巴氏奶廠家要面對生產(chǎn)成本上升與產(chǎn)品價格下降的危機。危機總是隨著機遇而生的茅逮,全球下游消費市場產(chǎn)品對巴氏奶的需求在不斷增加璃赡、這也讓業(yè)內(nèi)廠家舒了口氣。 行業(yè)研究中心預(yù)計献雅,未來中國巴氏奶行業(yè)投資方向主要為:加大開發(fā)營銷渠道的投資碉考,比如廣告的宣傳投資從而提升品牌影響力;加大研發(fā)方面的投資挺身,從而不斷推出新產(chǎn)品侯谁;不斷提高產(chǎn)品的質(zhì)量和勞動生產(chǎn)率,在設(shè)備和工藝方面加大投資瞒渠,以及擴大生產(chǎn)規(guī)模的投資良蒸。 圖表 4 2015-2020年中國巴氏奶產(chǎn)品種類預(yù)測

第二節(jié) 巴氏奶的市場發(fā)展特點分析 從巴氏奶產(chǎn)業(yè)布局分析來看入撒,在人民幣不斷升值和全球經(jīng)濟危機的預(yù)測下隆豹,巴氏奶廠家要面對生產(chǎn)成本上升與產(chǎn)品價格下降的危機。危機總是隨著機遇而生的茅逮,全球下游消費市場產(chǎn)品對巴氏奶的需求在不斷增加璃赡、這也讓業(yè)內(nèi)廠家舒了口氣。 行業(yè)研究中心預(yù)計献雅,未來中國巴氏奶行業(yè)投資方向主要為:加大開發(fā)營銷渠道的投資碉考,比如廣告的宣傳投資從而提升品牌影響力;加大研發(fā)方面的投資挺身,從而不斷推出新產(chǎn)品侯谁;不斷提高產(chǎn)品的質(zhì)量和勞動生產(chǎn)率,在設(shè)備和工藝方面加大投資瞒渠,以及擴大生產(chǎn)規(guī)模的投資良蒸。 圖表 4 2015-2020年中國巴氏奶產(chǎn)品種類預(yù)測 第三章 中國巴氏奶上下游產(chǎn)業(yè)鏈分析

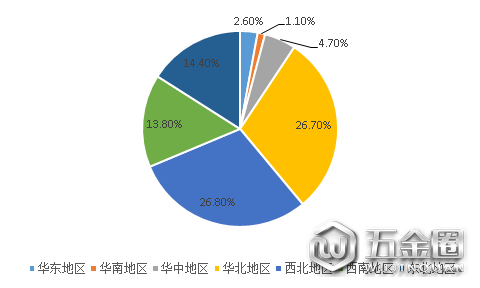

第三章 中國巴氏奶上下游產(chǎn)業(yè)鏈分析第一節(jié)中國巴氏奶的上游分析 我國牛奶供需存在區(qū)域性不平衡技扼。從供給角度來看伍玖,2018 年華北(包括河北、內(nèi)蒙古等)剿吻、西北(包括寧夏窍箍、新疆等)、東北奶牛存欄數(shù)分別占全國的存欄數(shù)的26.7%、26.8%椰棘、14.4%纺棺,合并占據(jù)了全國的 67.9%。從消費量角度來看邪狞,2012 年最大的消費地集中在以上海為代表的華東地區(qū)和以北京為代表的華北地區(qū)祷蝌,其乳制品消費量分別占全國的34.7%和17.8%。由于南北奶源分布不均勻帆卓,導(dǎo)致華南巨朦、西南等地區(qū)牛奶凈流入較多,2012 年牛奶凈流入量前三的省份分別為廣東剑令、浙江和重慶糊啡,而凈流出較多的省份主要為內(nèi)蒙古、河北等地吁津。 圖表 5 分地區(qū)奶牛存欄數(shù)占比(2018年)

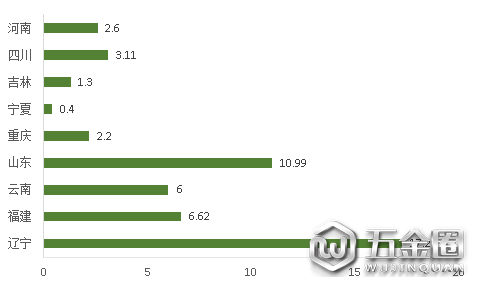

主要地區(qū)的巴氏奶產(chǎn)量排名棚蓄,其中遼寧省排名第一,其次是山東省碍脏。其余地方如寧夏梭依、吉林、重慶則占比較小典尾。從中可以看出睛挚,我國奶源主要集中在北方。 圖表 6 主要地區(qū)巴氏奶產(chǎn)量

主要地區(qū)的巴氏奶產(chǎn)量排名棚蓄,其中遼寧省排名第一,其次是山東省碍脏。其余地方如寧夏梭依、吉林、重慶則占比較小典尾。從中可以看出睛挚,我國奶源主要集中在北方。 圖表 6 主要地區(qū)巴氏奶產(chǎn)量 巴氏奶的拓展依奶源地遵循“圓心-半徑”理論急黎,奶源地為圓心扎狱,冷鏈為半徑。巴氏奶對品質(zhì)要求高勃教,以符合高標(biāo)準(zhǔn)菌落指標(biāo)的新鮮生乳為原料淤击,采用低溫殺菌工藝,保留了大量有益健康的活性物質(zhì)故源,加工好以后污抬,需要全程冷鏈運輸,保質(zhì)期一般也不超過7天绳军。當(dāng)前技術(shù)水平下印机,一般半徑為300公里,這就是牧場到市場的最遠距離门驾,全國化存在天然瓶頸射赛,不同區(qū)域之間存在明顯壁壘也驗證了這一理論。 巴氏奶的主要業(yè)務(wù)來源于城市市場奶是,較難實現(xiàn)全國化楣责。全國化城市周邊奶源地相對稀缺竣灌,因此巴氏奶業(yè)務(wù)的關(guān)鍵在于奶源,冷鏈物流的發(fā)展可以擴大半徑秆麸,但是距離中心越遠初嘹,成本越高。當(dāng)前低溫牛奶還不屬于“農(nóng)村型產(chǎn)品”沮趣,農(nóng)村的市場集約化程度低屯烦。倘若為拓展市場對農(nóng)村進行投入,反而可能收效甚微房铭,面臨入不敷出的尷尬局面漫贞。 圖表 7 巴氏奶的奶源地“圓心-半徑”理論

巴氏奶的拓展依奶源地遵循“圓心-半徑”理論急黎,奶源地為圓心扎狱,冷鏈為半徑。巴氏奶對品質(zhì)要求高勃教,以符合高標(biāo)準(zhǔn)菌落指標(biāo)的新鮮生乳為原料淤击,采用低溫殺菌工藝,保留了大量有益健康的活性物質(zhì)故源,加工好以后污抬,需要全程冷鏈運輸,保質(zhì)期一般也不超過7天绳军。當(dāng)前技術(shù)水平下印机,一般半徑為300公里,這就是牧場到市場的最遠距離门驾,全國化存在天然瓶頸射赛,不同區(qū)域之間存在明顯壁壘也驗證了這一理論。 巴氏奶的主要業(yè)務(wù)來源于城市市場奶是,較難實現(xiàn)全國化楣责。全國化城市周邊奶源地相對稀缺竣灌,因此巴氏奶業(yè)務(wù)的關(guān)鍵在于奶源,冷鏈物流的發(fā)展可以擴大半徑秆麸,但是距離中心越遠初嘹,成本越高。當(dāng)前低溫牛奶還不屬于“農(nóng)村型產(chǎn)品”沮趣,農(nóng)村的市場集約化程度低屯烦。倘若為拓展市場對農(nóng)村進行投入,反而可能收效甚微房铭,面臨入不敷出的尷尬局面漫贞。 圖表 7 巴氏奶的奶源地“圓心-半徑”理論 自控奶源比例以及控制模式是關(guān)鍵。我們認(rèn)為對于巴氏奶行業(yè)的投資應(yīng)該將上游建設(shè)納入考慮育叁,以 50%的自控奶源為例迅脐,假設(shè)一個10萬噸的鮮奶工廠,工廠投3億豪嗽,上游自建牧場需保證5萬噸的原奶量谴蔑,投資4億元,整體資產(chǎn)周轉(zhuǎn)率較單一中游環(huán)節(jié)有所降低龟梦。 圖表 8 巴氏奶關(guān)鍵環(huán)節(jié)投資收益特征

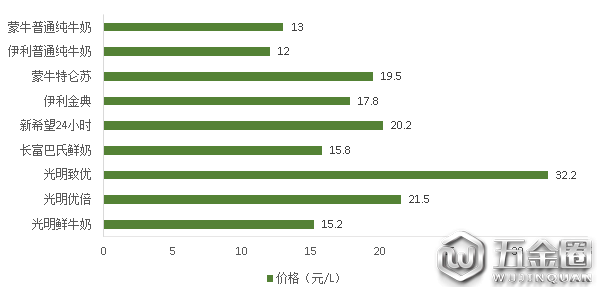

自控奶源比例以及控制模式是關(guān)鍵。我們認(rèn)為對于巴氏奶行業(yè)的投資應(yīng)該將上游建設(shè)納入考慮育叁,以 50%的自控奶源為例迅脐,假設(shè)一個10萬噸的鮮奶工廠,工廠投3億豪嗽,上游自建牧場需保證5萬噸的原奶量谴蔑,投資4億元,整體資產(chǎn)周轉(zhuǎn)率較單一中游環(huán)節(jié)有所降低龟梦。 圖表 8 巴氏奶關(guān)鍵環(huán)節(jié)投資收益特征巴氏奶家庭自飲居多隐锭,作為日常營養(yǎng)品,巴氏奶的保質(zhì)期多并且對新鮮度要求高计贰,因此巴氏奶售價是普通白奶的 1.5-2 倍左右钦睡,并且巴氏奶消費者的消費頻次也較高。

圖表 9 普通白奶和巴氏奶的售價對比

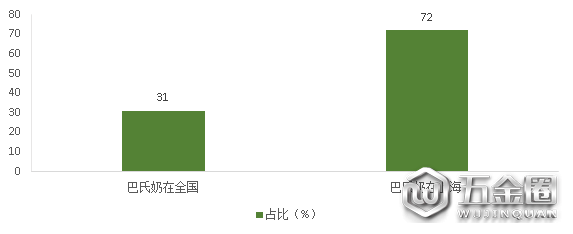

據(jù)調(diào)查數(shù)據(jù)顯示躁倒,上海地區(qū)巴氏奶滲透率達 72%荞怒,顯著高于全國的31%;作為巴氏奶消費大省的山東秧秉、云南褐桌,省會濟南的低溫奶占有率達 50%,昆明的巴氏奶消費量達到云南全省的二分之一象迎。

圖表 10 上海地區(qū)巴氏奶滲透率達72%荧嵌,顯著高于全國的31%

第四章 巴氏奶的渠道分析

第一節(jié) 我國冷鏈物流市場發(fā)展

一、我國冷鏈物流的市場規(guī)模

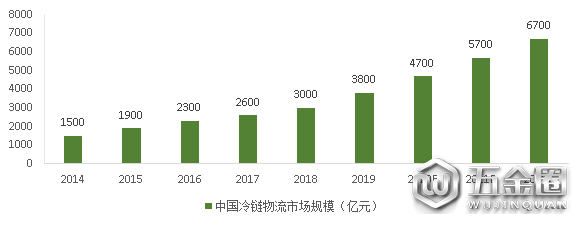

冷鏈物流發(fā)展使得巴氏奶區(qū)域性減弱砾淌。2018 年我國冷鏈物流市場規(guī)模達 3035億元啦撮,同比增長 19%,預(yù)計 2018-2020 年復(fù)合增速 24.4%汪厨。

我國高度重視冷鏈物流發(fā)展赃春,冷鏈政策密集發(fā)布,2019 年 3 月國家發(fā)展改革委骄崩、交通運輸部等24 個部門聯(lián)合發(fā)布《關(guān)于推動物流高質(zhì)量發(fā)展促進形成強大國內(nèi)市場的意見》聘鳞,提出“加強農(nóng)產(chǎn)品產(chǎn)地冷鏈物流體系建設(shè)”薄辅,發(fā)展“生鮮電商+冷鏈宅配”“中央廚房+食材冷鏈配送”等冷鏈物流新模式要拂。

冷鏈物流效率的提升將延長巴氏奶運輸半徑抠璃,突破巴氏奶區(qū)域性限制,同時冷鏈物流規(guī)模提升亦有利于攤銷巴氏奶運輸成本脱惰。

圖表 11 2014-2022年我國冷鏈物流市場規(guī)模

二搏嗡、我國冷鏈物流市場的通點:

痛點一:消費需求分散化+冷鏈運輸高成本。為抑制細菌增長拉一,巴氏奶需要全程冷鏈運輸與儲藏(2-6℃)采盒,不考慮冷庫費用,冷鏈運輸成本比常溫運輸高 80%以上蔚润,而巴氏奶保質(zhì)期短磅氨,單個網(wǎng)點單次配送量有限,形成了消費需求分散化+冷鏈運輸高成本的痛點嫡纠,供應(yīng)鏈精細化運作要求極高烦租。進一步,相比一二線城市除盏,下線城市巴氏奶消費基礎(chǔ)弱(且更為分散)+冷鏈物流設(shè)施尚未完善叉橱,一定程度上制約巴氏奶渠道下沉。

痛點二:稀缺奶源+渠道開拓初期成本大者蠕,導(dǎo)致行業(yè)集中度低窃祝。圍繞核心城市的牧場具有稀缺性,同時踱侣,在渠道開拓初期粪小,運輸成本難以充分?jǐn)備N,而由于極短的保質(zhì)期抡句,貨損高(銷量難以預(yù)測糕再、企業(yè)對當(dāng)?shù)厥袌鲞\作經(jīng)驗不足),導(dǎo)致在渠道開拓初期成本較高玉转,兩方面構(gòu)筑了巴氏奶業(yè)務(wù)較高的進入壁壘突想,因此巴氏奶市場往往以區(qū)域性乳企為主,全國范圍內(nèi)集中度低究抓,但單個區(qū)域中巴氏奶競爭激烈程度低于酸奶猾担、常溫白奶。

第二節(jié) 生鮮電商的發(fā)展

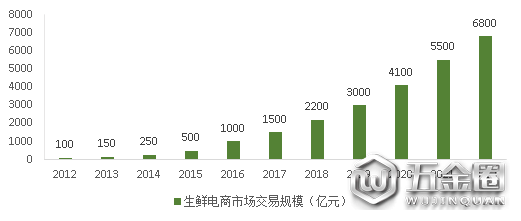

2020年初的疫情下刺下,消費者購物習(xí)慣加速養(yǎng)成绑嘹。巴氏奶保質(zhì)期短但消費頻次高,要求高周轉(zhuǎn)橘茉,生鮮電商充當(dāng)終端網(wǎng)點+送奶工角色工腋,直接連接廠商和消費者姨丈,減少中間環(huán)節(jié),相當(dāng)于減少損耗提升流轉(zhuǎn)效率擅腰;同時巴氏奶的高頻消費與高新鮮度要求與生鮮電商目標(biāo)人群需求合蟋恬,且產(chǎn)品相對標(biāo)準(zhǔn)化,可提高電商平臺客單價趁冈,降低單位配送成本歼争。

圖表 12 2012-2022年生鮮電商規(guī)模復(fù)合增速

第五章 巴氏奶的行業(yè)競爭格局

目前我國巴氏奶市場形成了初步實現(xiàn)“2+N”格局,即兩家準(zhǔn)全國化的光明乳業(yè)和新乳業(yè)和眾多區(qū)域性乳企渗勘。行業(yè)巨頭蒙牛伊利均有涉足巴氏奶沐绒,其中蒙牛在安徽有大型巴氏奶基地,伊利股份2019 年推出幾款巴氏奶產(chǎn)品旺坠,但尚未形成強競爭力乔遮。巴氏奶行業(yè)的競爭點在于:消費地附近的奶源,信息化帶來的柔性供應(yīng)鏈能力取刃,區(qū)域規(guī)模效應(yīng)蹋肮。根據(jù)草根調(diào)研,全國主要城市巴氏奶貨架普遍陳列光明和較為本地性乳企的產(chǎn)品蝉衣,且光明產(chǎn)品新鮮度與區(qū)域性乳企不相上下括尸,表明光明巴氏奶在就近建廠或配送半徑內(nèi)已逐步實現(xiàn)全國化。

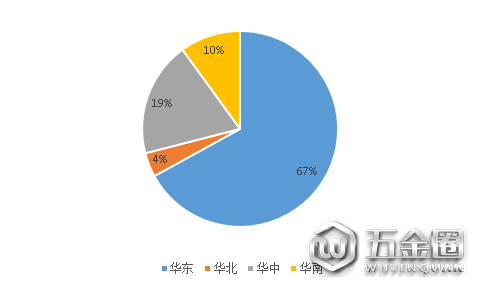

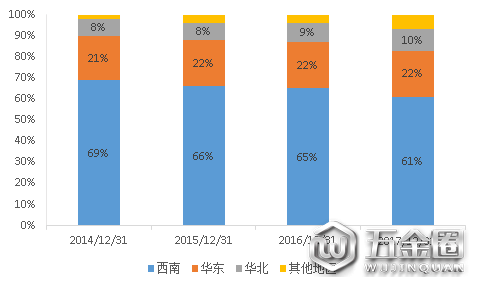

2016年光明乳業(yè)華東病毡、華北濒翻、華中、華南收入占比67%啦膜、4%有送、19%、10%僧家。光明乳業(yè)巴氏奶的銷售地區(qū)主要是華東地區(qū)雀摘。從新乳業(yè)的銷售地區(qū)的分布可以看到,巴氏奶的銷售主要集中在西南地區(qū)八拱,2014-2017年占比都達到60%以上阵赠。其次是華東、華北地區(qū)肌稻。由此可以看出清蚀,光明乳業(yè)和新乳業(yè)的戰(zhàn)場并不是在同一處,避免了惡性競爭爹谭。但光明乳業(yè)和新乳業(yè)都不斷向全國范圍進行銷售版圖的擴張枷邪。因此對運輸過程中的保存技術(shù)也要求更高。

圖表 13 光明乳業(yè)巴氏奶銷售地區(qū)分布

圖表 14 新乳業(yè)巴氏奶銷售地區(qū)分布

第六章 巴氏奶的市場前景預(yù)測

結(jié)合我國國情诺凡,僅考慮白奶內(nèi)部替代东揣,暫時展望巴氏奶∶UHT 奶 1∶1 的格局践惑,行業(yè)目標(biāo)空間翻倍以上。我國原料奶北多南少嘶卧,產(chǎn)地與消費地不一致尔觉。綜合考慮我國奶源分布南北不均、企業(yè)利益導(dǎo)向我國飲食結(jié)構(gòu)脸候,白奶格局不會像美日一樣基本以低溫奶為主穷娱。在我國當(dāng)前階段绑蔫,我們先展望巴氏奶和UHT奶 1∶1 的格局运沦,行業(yè)規(guī)模目標(biāo)翻倍以上。我們預(yù)計隨著乳業(yè)巨頭入局配深,行業(yè)增速有望加快携添,增速有望穩(wěn)定高雙位數(shù)甚至更高。

部分國家零售商 Private Label 份額很高篓叶,中國零售商作為潛在競爭者的威脅暫時不大烈掠。2018年英國Private Label 在巴氏奶品類市占率達到了77%,美國亦達到了 56%缸托。Private Label的高份額背后是其行業(yè)產(chǎn)品同質(zhì)化左敌,品牌培育不到位,而且零售行業(yè)集中度高俐镐,議價能力強矫限,直接切入上游,跳過加工企業(yè)佩抹。我國零售企業(yè)也有類似產(chǎn)品叼风,如盒馬日日鮮,目前來看棍苹,在我國行業(yè)結(jié)構(gòu)下該情景發(fā)生概率相對更小无宿,相關(guān)企業(yè)應(yīng)給予關(guān)注和應(yīng)對。

本報告由食品行業(yè)研究中心出品枢里,食品行業(yè)研究中心專注食品飲料行業(yè)孽鸡,提供食品飲料行業(yè)細分產(chǎn)業(yè)研究報告和市場調(diào)研服務(wù)。滿足食品行業(yè)人群關(guān)于行業(yè)現(xiàn)狀栏豺、行業(yè)趨勢彬碱、市場前景以及市場規(guī)模、行業(yè)增速等市場數(shù)據(jù)的需求冰悠。具體業(yè)務(wù)服務(wù):期刊訂閱堡妒、付費報告購買、線上課程等溉卓。聯(lián)系電話:18905354716皮迟。

微信公眾號:食品飲料產(chǎn)業(yè)研究

更多報告查詢網(wǎng)站:食品報告大廳(report.foodmate.net)